杨浩(销售总监)

展会咨询QQ: 515616785

手机: 18964878976

医学影像行业是医疗器械技术高地,千亿级别的进口替代空间正逐步打开,未来十年或是国产黄金发展期。

医学影像设备是医疗器械行业的第一大细分市场。全球医学影像市场规模约440亿美元,2020年国内市场规模已达到537.0亿元(出厂价口径),2015-2020年CAGR12.4%,预计2030年市场规模将接近1100亿元。医学影像设备同时是医疗器械行业中技术壁垒最高的细分市场。医学影像属于典型的多学科融合的产业,全球市场长期以来呈寡头垄断局面,“GPS”(GE医疗、飞利浦、西门子)和日系厂商专利和技术积累深厚,全球医学影像的核心零部件生产技术也集中在少数企业手中,高壁垒下全球格局长期相对稳定。但国内整机和零部件厂商正随着中国制造业能力提升而逐步崛起,产品性能和国际龙头公司的差距在快速缩小。深入分析当前国内大型设备配置管理、国产替代政策、供应链自主可控、AI及云技术等,国产医疗器械崛起成必然。

1.1国内发展现状

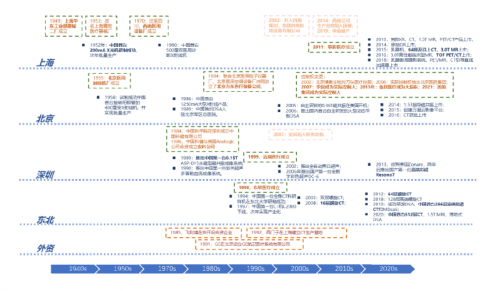

新中国成立之后,我国医学影像学得到了快速发展,行业诞生了万东医疗、东软医疗、迈瑞医疗、联影医疗等行业领军企业。产品上也完成了从X光机到黑白超声、永磁MRI、普通CT机再到64排及以上CT、3.0TMRI、DSA、PET/CT等高端产品的跨越。在中低端产品领域,国产企业已经实现了进口替代。而在中高端产品领域,进口“GPS”(GE、飞利浦和西门子)等长期占据市场主导地位,但近年来进口替代在不断提速。而核心零部件方面,包括CT的X线球管、高压发生器、MR超导磁体、DR平板探测器等在内的核心零部件仍然依赖进口,但国产企业正在快速追赶。

国内医学影像发展历史

1.2行业规模

在市场需求及政策红利的双轮驱动下,中国医学影像设备市场持续增长。根据灼识咨询估计,2020年国内医学影像市场规模约537亿元(2015-2020CAGR12%),预计2030年市场规模将接近1100亿元,2020-2030年均复合增长率预计为7.3%。

分产品看:CT规模在整个影像市场中的占比最高(173亿,约占32%),其次分别为XR(124亿,约占23%),超声(99亿,约占19%)和MRI(89亿,约占17%)。

国内医学影像设备市场规模(单位:亿元)

1.3配置率现状

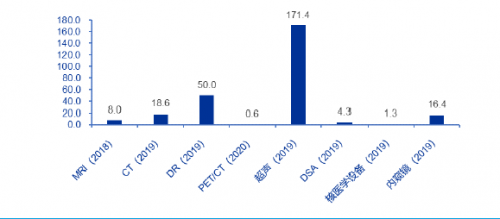

行业增速上看,2015-2020年国内增速明显高于全球增速(2015-2020年,国内和全球MRI和CT的增速分别为8.0%vs4.4%和21.8%vs5.7%),但配置率上与发达国家差距明显:

我国人均DR保有量为50台/百万人,超声为171台/百万人,MR约为8台/百万人,CT约为19台/百万人,DSA约为4.3台/百万人,PET/CT约为0.6台/百万人。与美国相比,DR、MR、CT、DSA和PET/CT在美国的人均保有量分别为国内的14倍、5倍、3倍、3倍和10倍。

国内医学影像设备配置率(台/百万人,2020年)

1.4核心零部件国产化率

医学影像设备的典型核心零部件包括X线球管、X线探测器(包括CT探测器)、MR的磁体、超声探头、X线高压发生器、MR的射频线圈和梯度线圈、谱仪、PET的闪烁晶体、光电倍增管等等。医学影像设备核心零部件与设备档次直接相关,高性能零部件长期受到海外龙头公司垄断,近年来国产企业在核心零部件上逐渐取得突破:

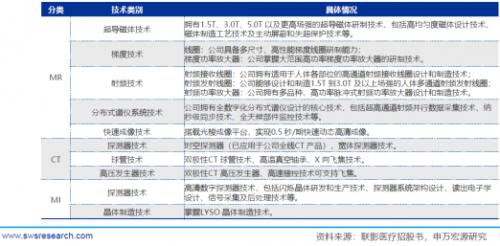

联影医疗:MR方面已掌握超导磁体、梯度、射频、谱仪等MR核心部件的研制技术;CT方面自研时空探测器、宽体探测器、CT球管、高压发生器;分子影像方面已经掌握高清数字探测器、硅酸钇镥(LYSO)闪烁晶体等技术。

东软医疗:公司已完成CT探测器、CT高压发生器、磁共振谱仪、梯度功放、射频功放、线圈、PET/CT探测器等核心部件的自主研发。

奕瑞科技:为全球少数几家同时掌握非晶硅、IGZO、CMOS和柔性基板四大传感器技术并具备量产能力的X线探测器公司之一。

康众医疗:公司掌握了非晶硅TFT/PD的设计和制造等关键技术,在非常规平板探测器的制造和集成技术、MOTFT技术、人工智能技术、双能成像技术等领域进行了前瞻研发布局。

万东医疗:DR方面核心零部件(X线球管、平板探测器)自主可控。

2.1政策环境(配置证制度)

大型医用设备是一类使用技术复杂、资金投入多、运行维护成本高、对医疗费用影响大的特殊医疗资源,其合理配置及有效应用对确保医疗服务质量安全、控制医疗费用不合理增长及维护人民群众健康权益有重要意义。

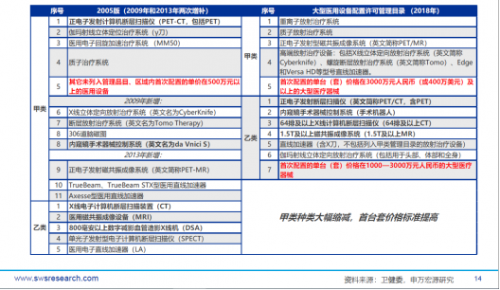

2004年,原卫生部、国家发展和改革委员会、财政部又联合下发《大型医用设备配置规划与使用管理办法》,将大型医用设备分为甲类和乙类进行分级管理。此后该目录经历多次调整,2018年版的《大型医用设备配置许可管理目录》将64排(不含)以下CT、1.5T(不含)以下MRI和DSA调出乙类,PET/CT从甲类调入乙类。且将首次配置大型医疗器械纳入甲类管理目录的价格低限由500万元人民币上调至3000万元。

2005版及2018版《大型医用设备配置许可管理目录》对比

2.2政策环境(分级诊疗和鼓励社会办医)

分级诊疗:核心目的在于医疗资源逐步下沉、吸引患者选择基层医疗机构就诊目前我国基层医疗机构设备配备水平低,分级诊疗的逐步推进刺激其新增及更新设备的需求,这将成为我国中低端设备市场增长的重要驱动因素。

社会办医:2017年5月,国务院出台《国务院办公厅关于支持社会力量提供多层次多样化医疗服务的意见》,提到“对社会办医疗机构配置大型医用设备可合理放宽规划预留空间。”;2021年,国家卫生健康委办公厅发布《关于印发社会办医疗机构大型医用设备配置“证照分离”改革实施方案的通知》。随着各项利好政策的不断落地,社会办医疗机构高端大型医疗设备配置审批放松,促进了大型医疗设备市场的扩增。

2.3 政策环境(进口替代)

遴选优秀国产品类,鼓励国产器械进口替代。为打破外资医疗器械企业占据国内市场的局面,近年来国家多个部门释放了加快医疗器械国产化进程的信号。自2014 年起,中国医学装备协会受卫计委之托开展优秀国产医疗设备产品遴选工作,该遴选工作凸显了国家对国产医疗器械国产化的扶持力度,而且随着遴选的深入展开,逐步引导国产医疗设备品质的提升,从而促进医疗设备的品牌化和国产化发展。

特别审批通道推动企业提升研发能力,技术实力强劲的企业明显受益。2021 年,新修订的《医疗器械管理条例》正式实施:新政鼓励医疗器械创新发展,将医疗器械创新纳入政策发展重点,优先审评审批创新医疗器械;鼓励企业、高等学校、科研院所、医疗机构等合作开展医疗器械的研究与创新,加强医疗器械知识产权保护;鼓励创新器械试验;优化备案、审批程序,缩短产品上市周期等方面提高国产产品市场占有率,加快推进医疗器械产品进口替代。

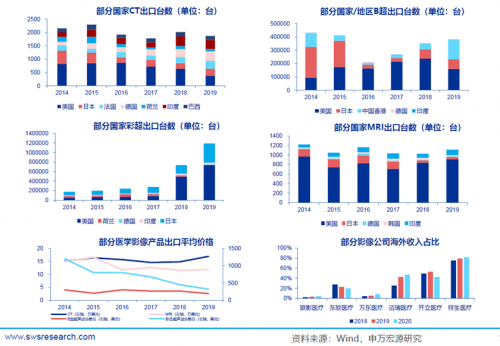

2.4出口趋势

随着国内企业技术的逐步突破,产品结构从中低端向高端升级,医学影像设备的出口规模也持续提升。中国制造的高端医学影像设备既进入日本、美国等发达医疗市场,也凭借其高性价比在“一带一路”沿线国家实现快速放量。

2.5 5G、人工智能和云技术

5G远程医疗:将车载CT、人工智能医疗云平台与5G网络融合,推出基于5G的军民两用车载CT,利用5G网络的高速率、低延迟与移动性特点,打造基于5G的车载CT远程急救新模式,以进行远程影像辅助诊断以及第一时间完成扫描、诊断和分诊;人工智能技术:通过计算机视觉、人工智能以及大数据挖掘技术的融合,智能化医学影像辅助诊断可以完成医学图像自动读片,实现病灶识别与标注,以及靶区的自动勾画。智能化医学影像辅助诊断有助于提高诊断准确性,有效降低漏诊率和误诊率,同时减轻医生工作量,提高诊断效率,协助解决放射科医生短缺的问题;影像云平台:影像云平台是运用数字化成像、计算机及网络通信技术将影像资料远程传输和云端存储,实现本地与远端的信息共享,进行即时显示、远程诊断或远程会诊的信息平台,同时也是在线提供各种医学影像后处理工具的应用工具平台。

东软医疗MDaaS解决方案(Medical Devices and Data as a Service)

国内医学影像龙头包括联影医疗、迈瑞医疗、东软医疗等,全产品布局的公司(如联影、东软医疗、万东)当前聚焦国内市场,海外收入比例低于迈瑞、开立、奕瑞等公司。

国产公司情况

联影

联影医疗成立于2011年,总部位于上海,公司同时在美国、马来西亚、阿联酋、波兰等地设立区域总部及研发中心。当前公司共近2000名研发人员,获得授权发明专利超过1500项,牵头承担近40项国家级及省级研发项目。2020年,公司实现收入57.61亿元(+93%),归母净利润9.03亿元。2021年公司申请科创板上市获受理。

通过持续进行高强度研发投入,公司当前已经构建包括医学影像设备、放射治疗产品、生命科学仪器在内的完整产品线布局。公司累计向市场推出70余款产品,包括磁共振成像系统(MRI)、X射线计算机断层扫描系统(CT)、X射线成像系统(XR)、分子影像系统(PET/CT、PET/MR)、医用直线加速器系统(RT)以及生命科学仪器。

公司产品现已入驻全国近900家三甲医院,按2020年度国内新增台数口径,公司MRI、CT、PET/CT、PET/MR及DR产品排名均处在行业前列。

联影医疗产品线

联影先后推出了国产首款3.0TMR、国产首款70CM孔径1.5TMR及行业首款3.0TMR、国产首款320排CT、国产首款PET-MR、行业首款4DPET-CT、国产首款超高场动物用MR(9.4T)等产品,在医学影像极大领域均具备了国内领先地位。

联影医疗产品里程碑

2018-2020三年公司研发费用分别为5.51、5.79和7.56亿元(三年研发费用率分别为27%、19%、13%),国内企业行业公司中仅少于迈瑞医疗。高强度研发下,公司平均产品价格、整体毛利率、高端产品占比均呈现提升趋势。

新冠疫情带动了公司CT、XR等产品的销量增加,其中2020年CT销售金额同比上年增长153%,XR同比增长127%。

核心零部件自研自产比例:(1)MR:主磁体、谱仪和计算机系统全方面的自研自产;(2)CT:探测器自研自产,少数产品的球管和高压发生器系自主研发外;(3)XR,球管和平板探测器均系对外采购,少数产品的高压发生器系自主研发;(4)RT:生产用的磁控管等亦系对外采购;(4)MI:探测器和晶体制造技术均已掌握。

联影医疗MR、CT和MI的核心技术掌握情况

东软医疗

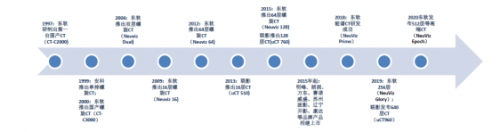

从1977年我国引进第一台CT至今,国内总保有量超过25000台。CT在我国的装机量呈现逐年攀升趋势,2020年装机约4300台。从产品结构来看16层CT仍为主流,2019年销量占比约46%,其次是128层(64排),占比23%。从竞争格局来看2021年进口占56.3%(按销量,其中“GPS”三家占53.3%),国产品牌占41.65%,联影、东软医疗合计份额33.7%。自从1994年第一台国产CT样机在东北大学通过国家检测以来,国产CT经历了快速发展并追赶进口品牌的20年。当前联影、东软医疗均推出了宽体CT,并在能谱、光子领域加大布局。

国产CT发展史

东软医疗成立于1998年,经过20余年发展现已拥有数字化医学诊疗设备(CT、MRI、DSA、GXR、超声、PET/CT、RT及设备核心组件)、MDaas(医疗设备和医疗影像数据服务)平台、设备服务和培训、体外诊断四大业务线。公司在美国、德国、阿联酋、俄罗斯等9个国家设有子公司,当前产品已经累计销往全球110余个国家,装机量超41000台。

东软医疗于12月1日二次向港交所递交了上市申请,计划在主板挂牌上市。

东软医疗是国内CT领域的先行者,其创始团队于1997年研发了中国第一台国产品牌CT,此后相继推出了国产第一台单层螺旋CT、双层、16层、64层、128层螺旋CT以及能谱和宽体CT。

东软医疗发展史及CT产品线

东软是国内CT系统最大制造商之一,2021年国内CT市场份额11.6%。公司同时也是最大CT出口企业,2020年公司营业收入24.6亿元,其中海外收入占比20%。MR方面,公司已陆续完成1.5T超导磁体、谱仪、梯度及射频放大器、梯度及射频线圈等核心部件的研发,实现了MR领域的全链自主可控。公司NeuMR1.5TMR于2020年上市。今年初,东软医疗磁共振研发中心3.01T超导磁体研发成功。

迈瑞医疗(300760.SZ)

迈瑞是国内唯一拥有剪切波弹性成像的公司。剪切波弹性成像是高端弹性彩超的核心技术之一,迈瑞是全球唯一一家全面提供自主知识产权的应变式弹性成像技术、剪切波式弹性成像技术、瞬时弹性成像技术的公司。公司超声剪切波弹性成像关键技术及应用项目获得2017年度国家技术发明奖二等奖,2020年获得国家知识产权局发布的中国专利金奖。

瑞影云++云平台:通过连接迈瑞影像设备和用户的云端生态应用平台,迈瑞创新性地提供了可供用户自主创建和运营的云社区以及多种云端应用。目前,基于瑞影云++,公司已推出带远程质控的医联体会诊、医联体/连锁医疗机构超声远程质控、POC科室与超声科业务整合的远程教学培训/会议、聚集病例讨论和云端课堂的研讨社区等远程超声解决方案。

迈瑞部分超声产品

国产企业正实现破局。联影医疗、迈瑞医疗、奕瑞科技等整机和零部件厂商正随着中国制造业能力提升而逐步崛起,产品和国际龙头公司的差距在快速缩小。国内市场在中低端完成进口替代的基础上正实现中高端国产份额的逐年提高。当前国内大型设备配置管理趋松,鼓励国产替代政策方向明确,国产产品高端转型和份额提升、供应链自主可控、AI和云技术等技术融合和国产产品出海将是行业趋势。

投资分析意见:医学影像行业是医疗器械技术高地,千亿级别的进口替代空间正逐步打开,未来十年或是国产黄金发展期,建议关注联影医疗、东软医疗、迈瑞医疗、万东医疗、开立医疗、奕瑞科技、康众医疗等国内医学影像整机和关键零部件领先企业。