杨浩(销售总监)

展会咨询QQ: 515616785

手机: 18964878976

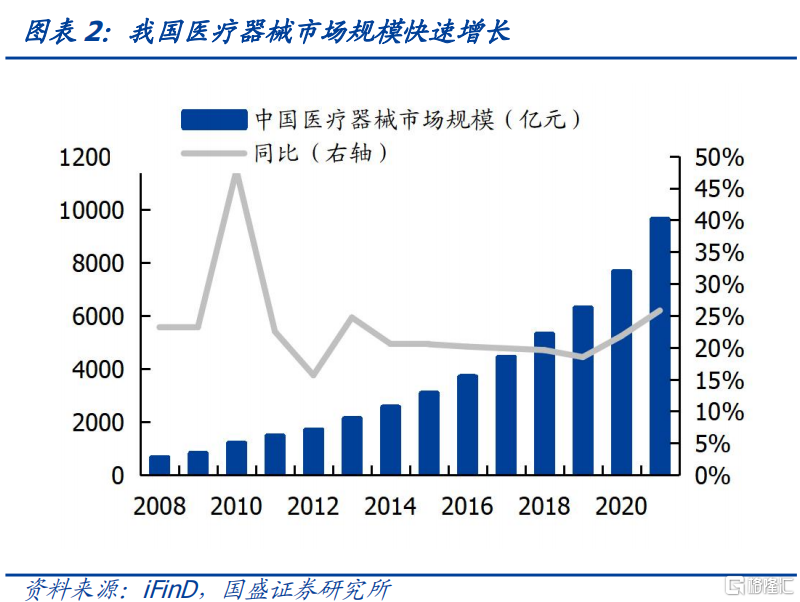

我国医疗器械行业规模保持快速增长。截至2021年底,我国医疗器械市场规模为9630亿元,较2015年的3080亿翻了两番。2020、2021年由于疫情原因,市场对医用口罩、核酸检测试剂、体外膜肺氧合机器等一系列医疗器械的需求激增,市场规模同比分别实现了22%、26%的增长,行业近五年复合增速高达21%。

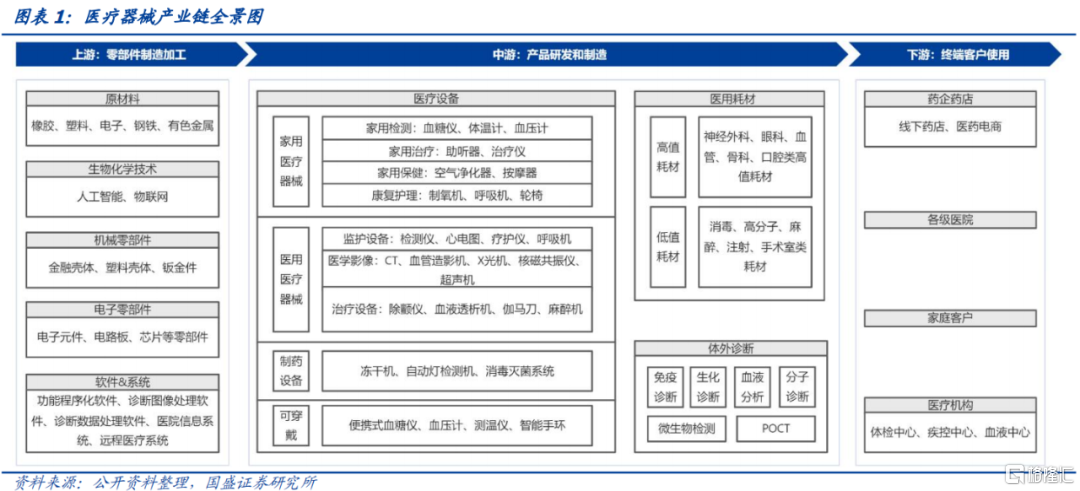

医疗器械行业囊括了医疗产品的研发与制造,主要包括医疗设备、医用耗材和体外诊断三大细分领域。根据中国医疗器械行业蓝皮书,2019年三者市场规模分别占比57%、32%、11%,医疗设备占据主要份额。医疗器械行业的上游主要包括机械制造加工、电子制造加工、生物化学、材料以及软件与系统,随着互联网技术的不断发展,软件与系统行业对于医疗机械行业尤为重要。下游直接对接客户,主要是药企药店、各级医院、家庭客户以及医疗机构。

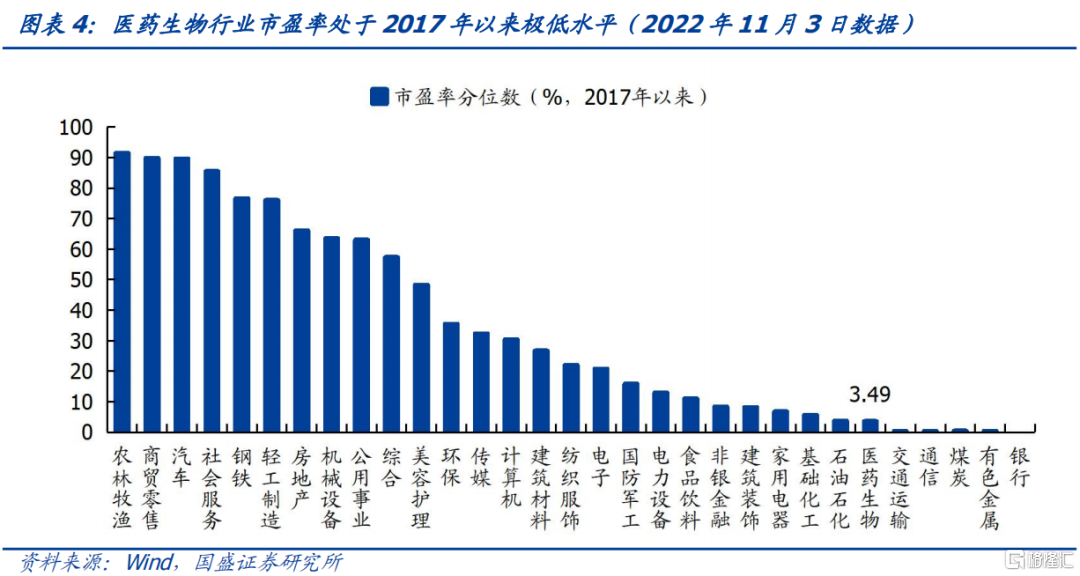

医疗新基建在政策支持下加速推进,同时,医药行业估值处于历史极低水平。在政策的支持下,后疫情时代大型医院扩容、基层医院提质改造都将加速,医疗器械市场规模将持续提升。同时,考虑到供应链安全,各级政府支持采购国产设备,随着医疗新基建的进行,医疗设备国产化趋势有望加速向上。从估值角度看,医药生物行业处于2017年以来3.49%分位数水平,在申万行业中估值性价比优势明显,展望四季度,医药行业有望实现困境反转。

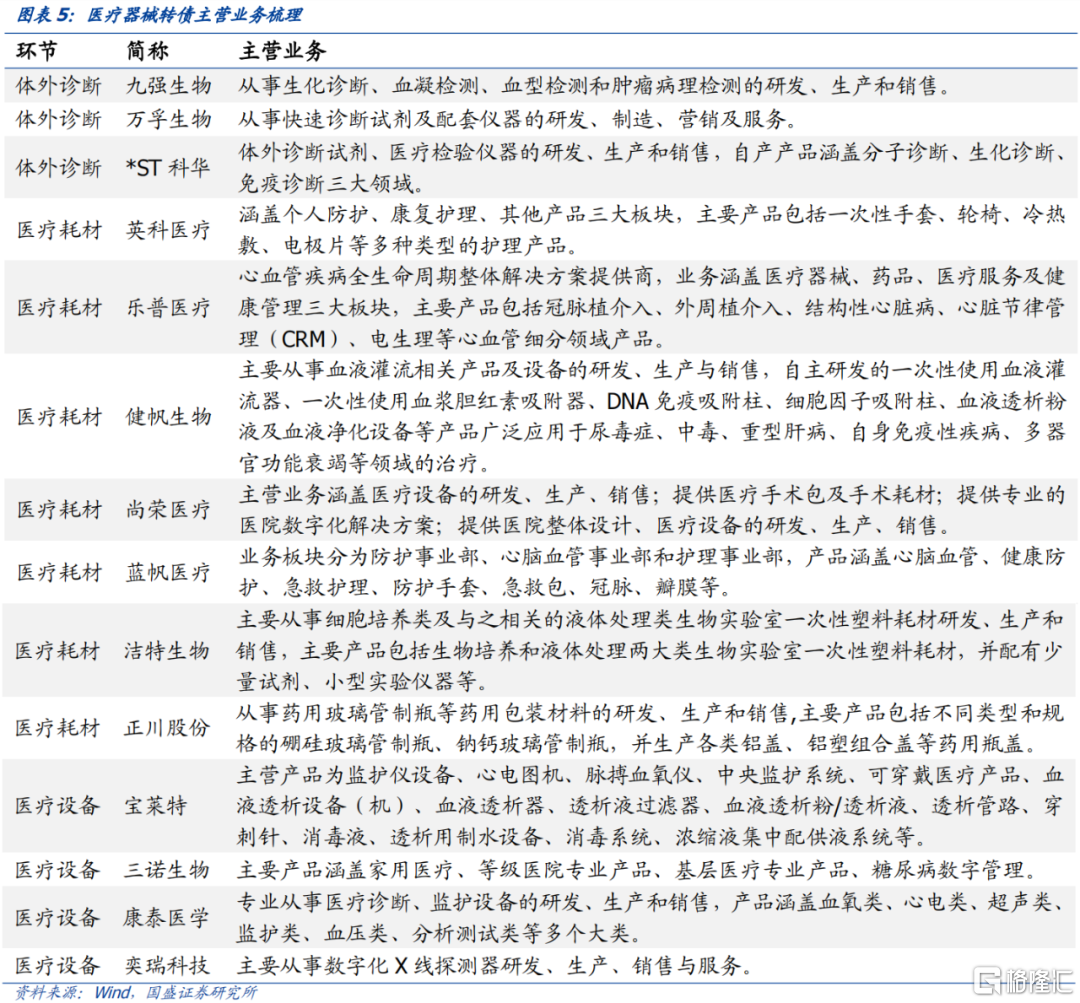

医疗器械转债市值偏小、评级偏低。本文梳理了14支医疗器械行业转债,截至11月2日,债券余额共计105亿元,其中以医疗耗材板块转债居多,包括英科、乐普转2、健帆、尚荣、蓝帆、洁特、正川7支转债,医疗设备转债共4支:宝莱、三诺、康医和奕瑞(待上市),此外,九强、万孚、科华属于体外诊断板块。从正股市值来看,转债正股以中小盘为主,其中乐普转2、奕瑞、健帆、三诺在200亿以上,科华、宝莱、蓝帆等6支转债市值在100亿以下。从评级上看,AA评级的转债占据一半,评级为AA+的仅乐普转2一支,其余转债评级在AA-及以下,整体评级偏低。

重点关注

一、乐普转2(乐普医疗)

公司主营业务分为三大板块,医疗器械、药品、医疗服务与健康管理,2022年H1营收占比分别为56%、33%和11%。2022年前三季度,公司实现营收77.62亿,同比-10.11%,实现归母净利润18.10亿,同比-5.78%,业绩下滑主要由新冠疫情相关抗原类检测试剂贡献显著降低所致。经过3年集采,公司已基本消除了产品降价对业绩的影响,同时冠脉创新产品占比快速上升,新药上市有望驱动公司业绩持续增长。截至11月7日,公司PE_TTM为29.49倍,处于近五年45.1%分位数。根据Wind一致预期,预计公司2022-2023年净利润分别为21.5/24.8亿,对应PE分别为22/19倍。乐普转2收盘价124.0元,转股溢价率41.97%,债券余额16.38亿元,转债仍具备一定配置价值。

二、奕瑞转债(待上市,奕瑞科技)

公司国内X 线探测器龙头企业,“专精特新”小巨人,主要从事数字化X线探测器研发、生产、销售与服务。2022年前三季度,奕瑞科技实现营收11.04亿元,同比增长34.01%,归母净利润5.08亿元,同比增长55.89%。随着海宁工厂和太仓二期工厂落地,公司探测器产能大幅提升、产品种类扩展,从平板探测器到口内CMOS探测器、CT和线阵探测器、高压发生器,闪烁体自产、球管等逐步落地,产品矩阵和下游客户的拓展有望助力公司业绩持续增长。截至11月7日,公司PE_TTM为51.1倍,根据Wind一致预期,预计公司2022-2023年净利润分别为6.5/8.5亿,对应PE分别为53/40倍,可转债即将上市,建议持续关注。

风险提示:疫情发展超预期,集采政策超预期,产品研发不及预期。

政策利好频现,医疗新基建有望加速

医疗器械产业链梳理

我国医疗器械行业规模保持快速增长。截至2021年底,我国医疗器械市场规模为9630亿元,较2015年的3080亿翻了两番。2020、2021年由于疫情原因,市场对医用口罩、核酸检测试剂、体外膜肺氧合机器等一系列医疗器械的需求激增,市场规模同比分别实现了22%、26%的增长,行业近五年复合增速高达21%。

医疗器械行业囊括了医疗产品的研发与制造,主要包括医疗设备、医用耗材和体外诊断三大细分领域。根据中国医疗器械行业蓝皮书,2019年三者市场规模分别占比57%、32%、11%,医疗设备占据主要份额。医疗器械行业的上游主要包括机械制造加工、电子制造加工、生物化学、材料以及软件与系统,随着互联网技术的不断发展,软件与系统行业对于医疗机械行业尤为重要。下游直接对接客户,主要是药企药店、各级医院、家庭客户以及医疗机构。

医疗设备中低值领域同质化严重,高端市场的国产替代仍需时日。国内医疗设备企业医疗设备行业可进一步分为家用医疗机械、医用医疗机械、制药设备与可穿戴设备,行业具有较高的技术和人才壁垒,在全世界范围内集中度较高。目前我国国内大多数企业集中在中低值医疗设备领域,包括血压计、血糖仪、注射器、听诊器、引流管等,产品同质化竞争严重,而计算机断层扫描、核磁共振成像装置、生化分析仪等高端设备市场被跨国公司占据,迈瑞医疗是国内龙头企业,其领先优势较大。现存转债中,奕瑞转债(待上市)、宝莱转债、三诺转债、康医转债属于医疗设备领域。

低值医疗耗材市场竞争激烈,行业集中度低。由于产品种类丰富,我国医疗耗材市场总体规模较大,但市场竞争激烈、行业集中度低。目前我国医用耗材行业主要企业采用直销和经销相结合的销售模式,而拥有国际销售市场的企业境外销售则主要通过OEM/ODM模式开展。随着行业扩容、产品升级、产业整合及出口增长,未来我国医疗耗材行业仍有较大的成长空间。从营收规模看,国内企业中乐普医疗、威高股份占据较大竞争优势,遥遥领先于其他企业。除了医疗设备行业,医疗器械行业可转债公司的大都集中在医疗耗材行业。正川转债、洁特转债、英科转债、尚荣转债、蓝帆转债的主营产品以低值耗材为主,产品主要包括瓶盖、培养皿、PVC手套等,而健帆转债、乐普转2的主营产品分别是价值量较高的血液灌流机和冠脉药球。

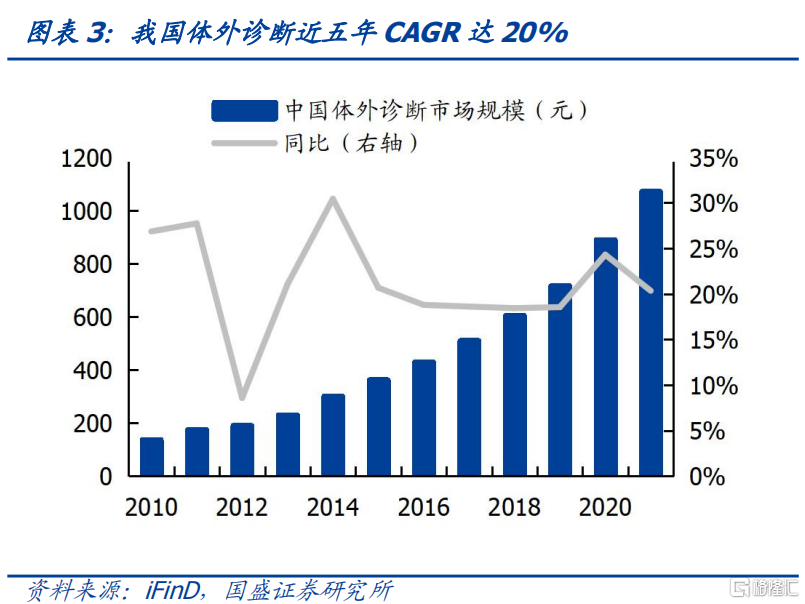

国内体外诊断医疗器械(IVD)行业正逐步崛起,相较于国外成熟市场,呈现出基数小、增速快的特点,是医疗器械领域内的黄金赛道。截至2021年底,我国体外诊断市场规模为1071亿元,近五年复合增速达20%。虽然我国体外诊断市场规模逐年上升,但人均体外诊断支出远低于发达经济体,伴随着我国经济水平的发展,未来体外诊断存在较大发展空间。同时,我国IVD产业在中高端技术领域较为依赖外资企业,随着国内企业加大创新力度,IDV领域有望逐步实现国产替代。目前国内上市公司安图生物、迈瑞医疗、新产业、迈克生物、透景生命等快速发展,已具有一定市场地位。转债市场中,万孚转债、九强转债、科华转债均属于体外诊断领域。

行业展望

2021年2月,工信部发布《医疗装备产业发展规划(2021-2025年)》(征求意见稿),提出加快补齐制约产业发展的基础零部件、基础软件、基础材料、基础工艺等短板;6月,国务院办公厅发布《国务院办公厅关于推动公立医院高质量发展的意见》,加强公立医院主体地位,推动高质量发展;7月,发改委、卫健委等多部委联合发布《“十四五”优质高效医疗卫生服务体系建设实施方案》,要求对国家、省、市、县四级的公共卫生体系进行完善和扩建,进一步推动相关医疗设备的采购需求;12月,工业和信息化部等10部委联合印发《“十四五”医疗装备产业发展规划》,围绕7个重点领域、部署5项重点任务、实施5个专项行动、采取6项保障措施,推进医疗装备产业发展目标的实现。

2022年9 月 7 日国务院决定,对部分领域设备更新改造贷款阶段性财政贴息和加大社会服务业信贷支持,促进消费发挥主拉动作用,明确提及对医院在“设备购置和更新改造新增贷款,实施阶段性鼓励政策”的支持。9 月 13 日国常会确定该项提议。9 月29 日国家卫健委发布《国家卫健委开展财政贴息贷款更新改造医疗设备的通知》,拟使用财政贴息贷款更新改造医疗设备。中央财政贴息2.5%,期限两年;财政贴息贷款原则上对所有公立和非公立医疗机构全面放开,每家医院贷款金额不低于 2000 万,申请贴息截至12月31日。

医疗新基建在政策支持下加速推进,同时,医药行业估值处于历史极低水平。在政策的支持下,后疫情时代大型医院扩容、基层医院提质改造都将加速,医疗器械市场规模将持续提升。同时,考虑到供应链安全,各级政府支持采购国产设备,随着医疗新基建的进行,医疗设备国产化趋势有望加速向上。从估值角度看,医药生物行业处于2017年以来3.49%分位数水平,在申万行业中估值性价比优势明显,展望四季度,医药行业有望实现困境反转。

医疗器械转债盘点

本文梳理了14支医疗器械行业转债,截至11月2日,债券余额共计105亿元,其中以医疗耗材板块转债居多,包括英科、乐普转2、健帆、尚荣、蓝帆、洁特、正川7支转债,医疗设备转债共4支:宝莱、三诺、康医和奕瑞(待上市),此外,九强、万孚、科华属于体外诊断板块。从正股市值来看,转债正股以中小盘为主,其中乐普转2、奕瑞、健帆、三诺在200亿以上,科华、宝莱、蓝帆等6支转债市值在100亿以下。从评级上看,AA评级的转债占据一半,评级为AA+的仅乐普转2一支,其余转债评级在AA-及以下,整体评级偏低。

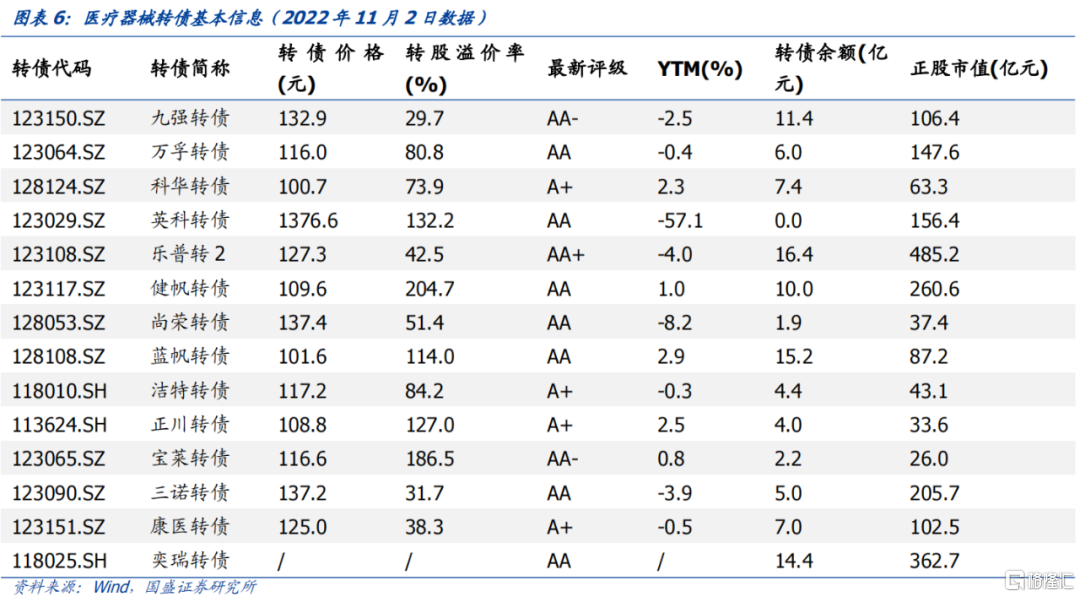

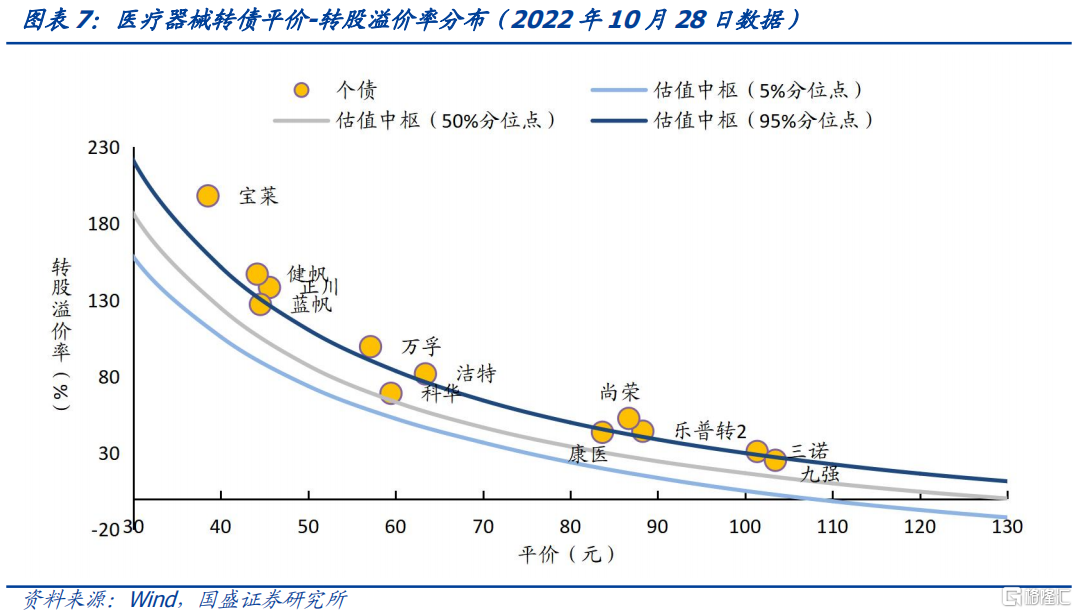

偏债型转债居多。截至2022年11月2日,已上市的13支转债价格中位数、转股溢价率中位数分别为117.2元、80.8%,从全市场估值曲线看,多数医疗器械转债位于2017年以来95%估值曲线上方,整体转股溢价率偏高。从YTM看,科华、蓝帆、正川转债的YTM大于2%,分别为2.3%、2.9%、2.5%,对于剩余期限分别为3.7年、3.6年、4.5年。

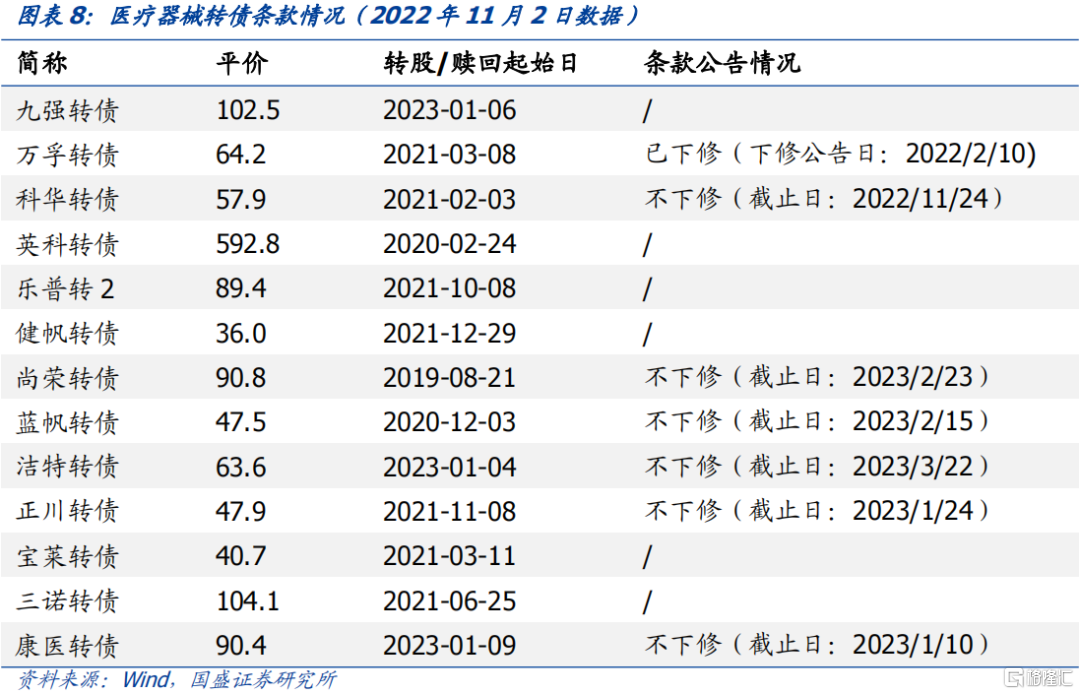

多数发行人选择暂不下修转股价。从平价看,除英科转债外,仅三诺和九强平价在100元以上,万孚、科华、健帆、蓝帆、宝莱、正川、洁特转债平价均在70元以下,乐普、尚荣、康医转债平价位于90元左右。多数转债曾满足下修条款,但发行人选择暂不下修转股价,例如科华、尚荣、蓝帆、洁特、正川、康医转债,仅万孚转债于2022年2月10日曾公告下修。

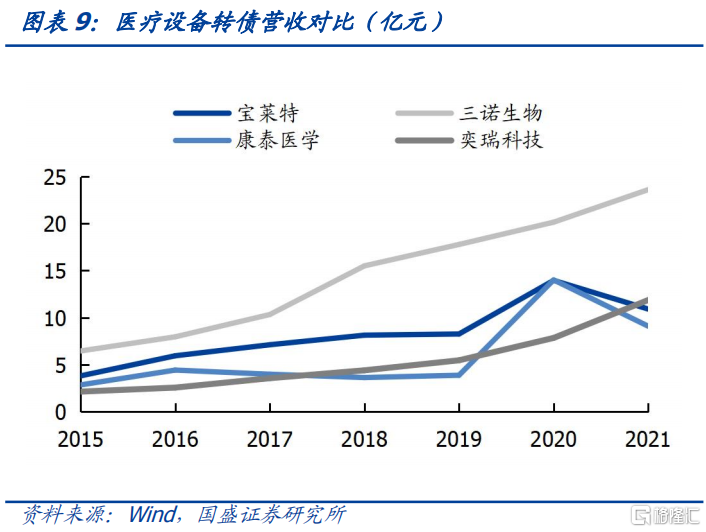

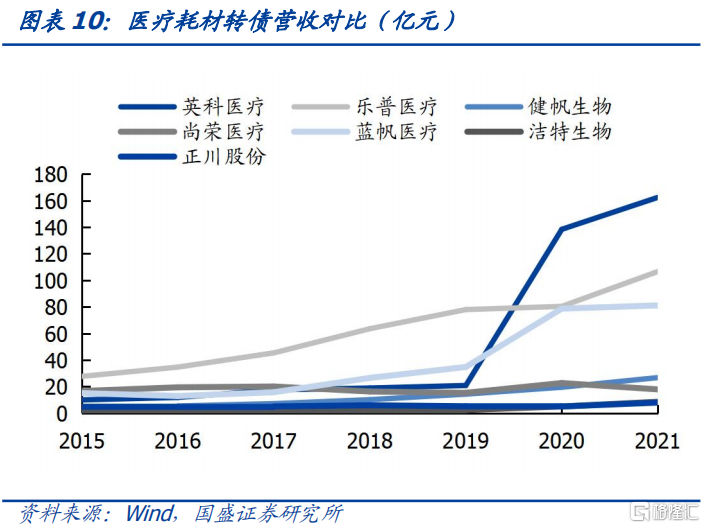

多数转债营收体量在30亿元以下。医疗设备转债中,三诺生物2021年实现营收23.6亿元,营收体量最大,宝莱特、康泰医学、奕瑞科技均在10亿元左右。医疗耗材转债中,英科医疗、蓝帆生物受益于疫情影响,营收体量在近两年增长明显,2021年分别实现营收162.4亿元和81.1亿元,另外乐普医疗2015年以来营收稳步上升,2021年营收首次突破100亿,尚荣、洁特、正川营收均在20亿以下。体外诊断转债中,万孚生物2021年实现营收33.6亿,近五年复合增速高达47%,此外,九强生物、ST科华营收分别为16.0亿、42.7亿元。

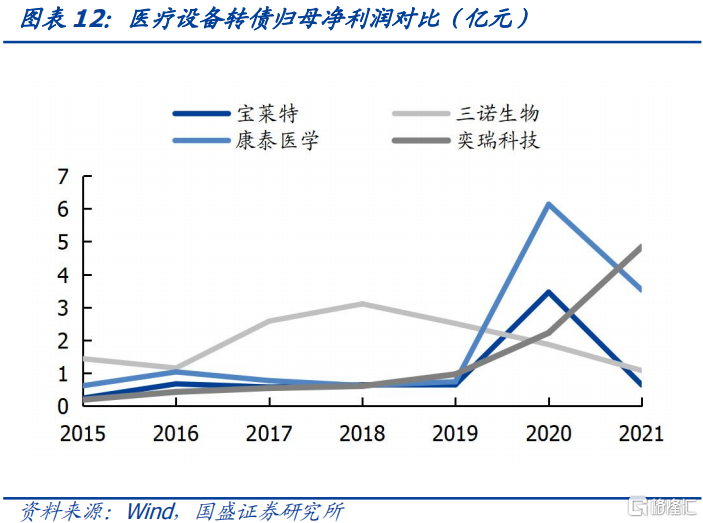

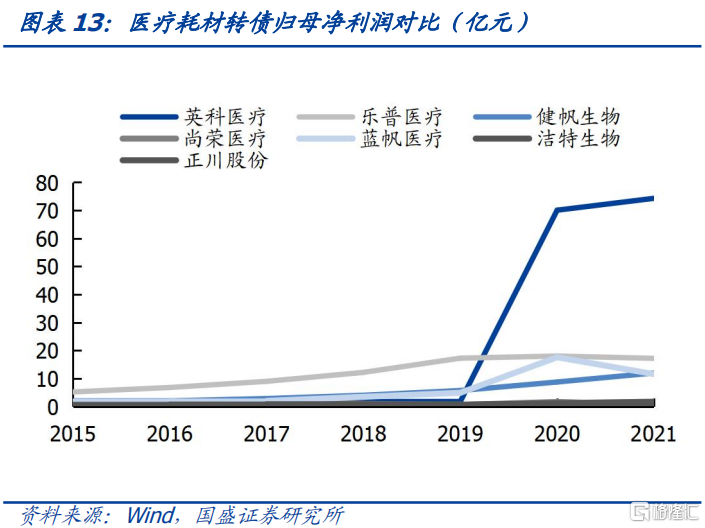

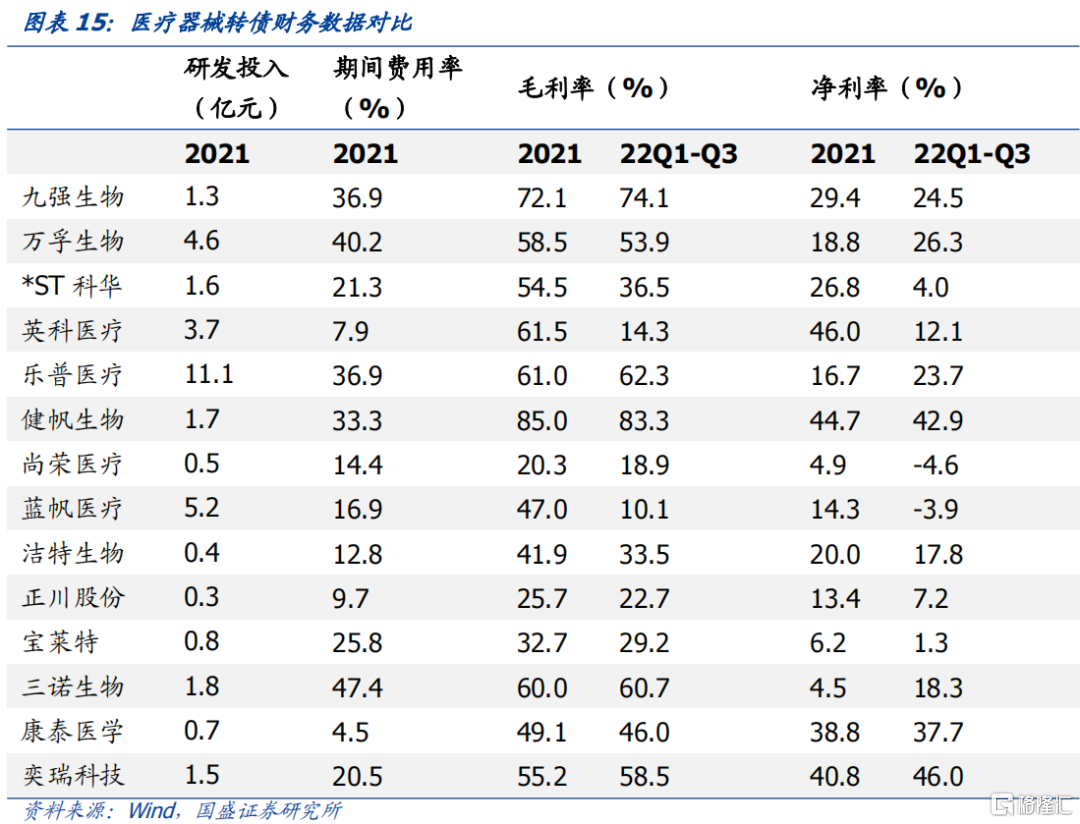

盈利能力分化明显。医疗设备转债中,康泰医学、奕瑞科技盈利能力较强,2021年分别实现归母净利润3.5亿、4.8亿元,净利润率为38.8%和40.8%,三诺生物归母净利润处于1亿元左右水平。医疗耗材转债中,乐普医疗、健帆生物归母净利润稳健增长,2021年归母净利润为17.2亿和11.2亿,其余多数转债盈利能力较差。体外诊断转债中,万孚生物、九强生物、ST科华2021年分别实现归母净利润6.3亿、4.1亿、7.2亿,在医疗器械行业转债中盈利能力较为突出,2021年净利率分别为18.8%、29.4%和26.8%。从研发投入看,2021年乐普医疗研发投入为11.1亿,在所有医疗器械转债中最高,另外,万孚、英科、蓝帆研发投入在3-5亿元,其余10支转债研发投入均不足2亿元。

重点关注

一、乐普转2(乐普医疗)

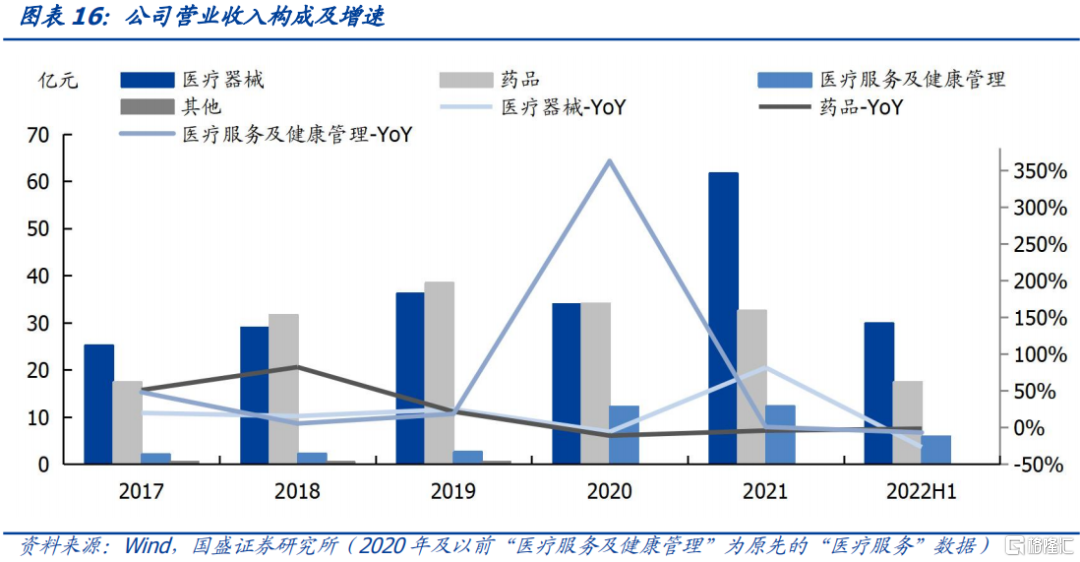

公司主营业务分三大板块,医疗器械、药品、医疗服务与健康管理,2022年H1营收占比分别为56%、33%和11%。2022年前三季度,公司实现营收77.62亿,同比-10.11%,实现归母净利润18.10亿,同比-5.78%,业绩下滑主要由新冠疫情相关抗原类检测试剂贡献显著降低所致。

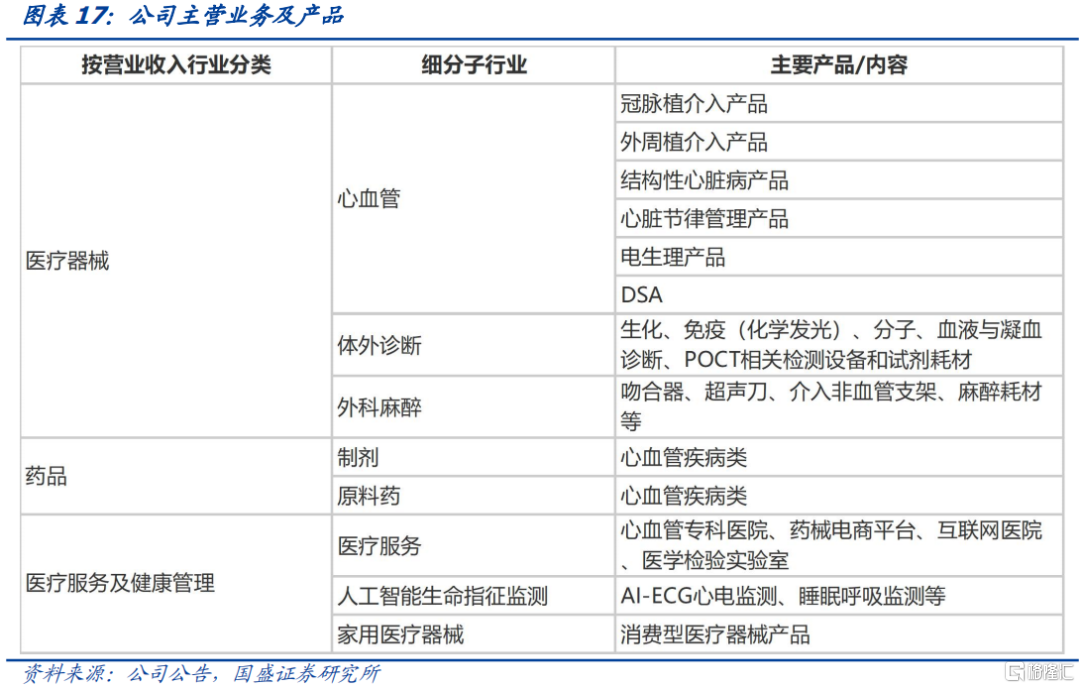

冠脉创新产品收入占比快速提升。医疗器械业务又包括心血管医疗器械、外科麻醉、体外诊断三个板块,其中心血管医疗器械是公司最核心的业务,主要涉及冠脉植介入、外周植介入、结构性心脏病、心脏节律管理、电生理以及DSA(X射线机)。除此之外公司还布局生化、免疫、分子、POCT、血液与凝血等体外诊断产品,以及吻合器、超声刀、介入支架、麻醉耗材等外科麻醉产品。公司常规金属支架产品于2020年底参与国家带量采购招标工作,2021年执行招标价格,该部分业务影响在2021年已全面体现,截至2022年H1,传统金属药物支架收入已降至冠脉总营收的12%,冠脉创新产品组合(药物球囊/切割球囊/生物可降解支架)占比提升至69%,同比+61%,新增长点已经出现。

药品集采落地,新产品上市有望驱动业绩增长。药品方面,公司产品包括降血糖、降血压、降血脂、抗凝血、抗心衰的原料药和仿制药以及公司战略布局的创新药。2018 年底,在仿制药带量采购中,公司的两款核心产品阿托伐他汀钙片与硫酸氢氯吡格雷纳入各地联盟集采,2021 年底已完成续标工作。经过两轮集采,价格降幅已基本到位,随着公司甘精胰岛素注射液、硫酸氢氯吡格雷阿司匹林片等产品即将上市,药品业绩有望改善。

医疗服务与健康管理方面,公司依托自有的心血管专科医院、健康体检中心、药械电商平台、互联网医院以及第三方独立医检所提供医疗服务,人工智能生命指征检测是公司特色产品,公司AI-ECG platform 心电图仪器设备已经在国内陆续上市。

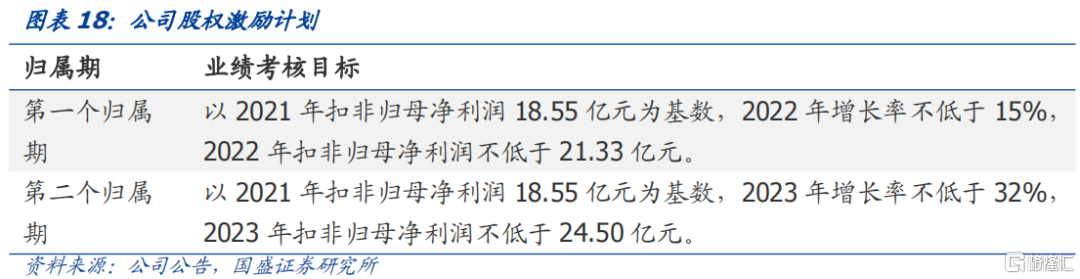

股权激励业绩考核目标为利润增速不低于15%。公司将计划对高级管理人员、公司及下属公司的核心及骨干员工 810人实施限制性股票激励,本次股权激励计划两个归属期业绩考核目标分别为2022、2023年扣非后归母净利润增速不低于15%,公司未来业绩可期。

截至11月7日,公司PE_TTM为29.49倍,处于近五年45.1%分位数。根据Wind一致预期,预计公司2022-2023年净利润分别为21.5/24.8亿,对应PE分别为22/19倍。乐普转2收盘价124.0元,转股溢价率41.97%,债券余额16.38亿元,转债仍具备一定配置价值。

二、奕瑞转债(待上市,奕瑞科技)

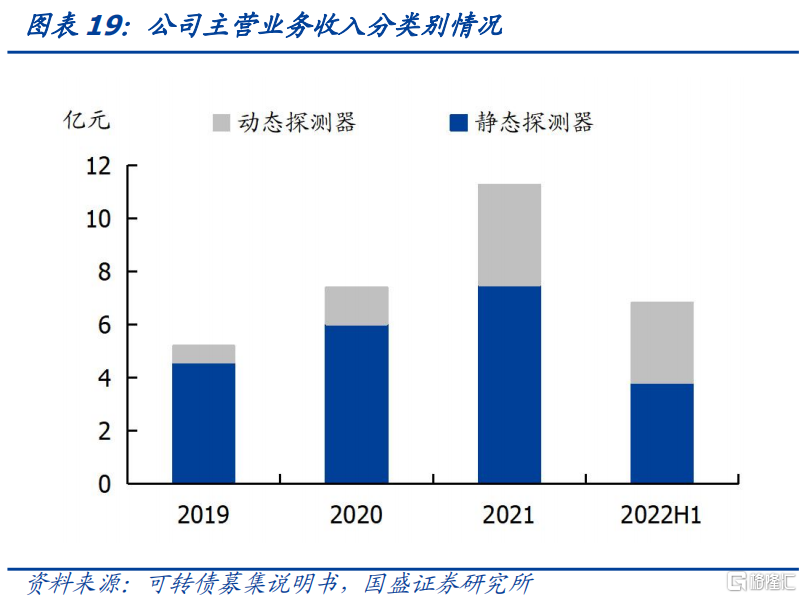

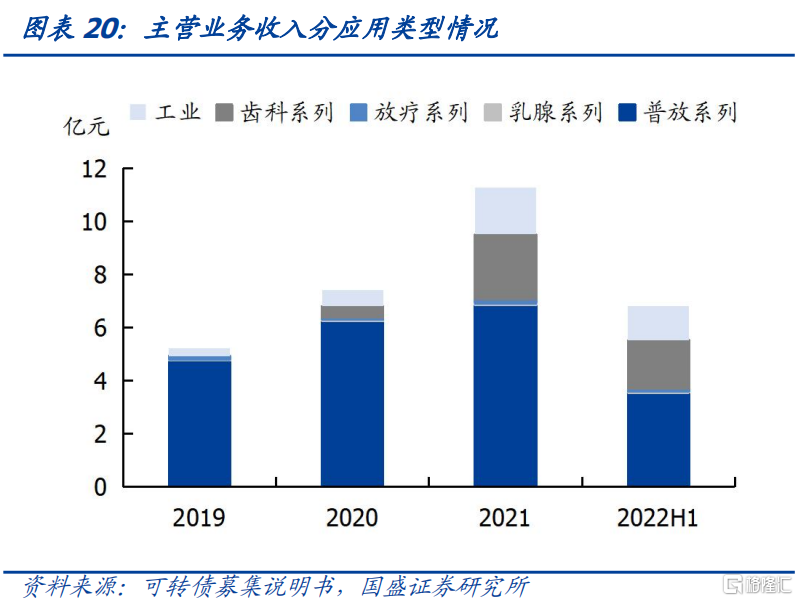

公司国内X 线探测器龙头企业,“专精特新”小巨人。公司是一家以全产业链技术发展趋势为导向、技术水平与国际接轨的数字化X线探测器生产商,主要从事数字化X线探测器研发、生产、销售与服务。2021年奕瑞科技创营收11.87亿元,同比增长51.43%,其中静态产品营收7.49亿元,占营收比率为63.1%;动态产品营收3.77亿元,营收占比31.76%,为公司两大收入来源。从应用类型来看,2021年医疗、工业领域营收占比分别为84.50%和15.50%,其中医疗领域中,普放系列、齿科系列、放疗系列、乳腺系列分别占比60.81%、21.65%、1.46%和0.57%。2022年前三季度,奕瑞科技实现营收11.04亿元,同比增长34.01%,归母净利润5.08亿元,同比增长55.89%。

行业市场空间较大,供给相对集中。据 Yole Développement 统计,2018 年全球数字化 X 线探测器的市场规模约为 20 亿美元,其中医疗用产品市场份额约占 75%,安全检查、工业检测、兽用产品等贡献了余下的市场。预计至 2024 年,全球数字化 X 线探测器的市场规模将达到 28 亿美元。目前,全球数字化 X 线探测器市场供给相对集中,国外巨头主要包括万睿视和Trixell,本土企业主要包括公司和康众医疗。根据 IHS Markit 统计,在医疗领域,全球前五大探测器供应商市场份额超过 50%。

齿科和工业需求放量,国产替代持续深入。2019年至2021年,公司销售数量由 1.13 万台增至 6.70 万台,营业收入由 5.46 亿元增至 11.87 亿元,其中齿科和工业需求放量,国产替代持续深入,带动公司市占率稳步提升。根据 Yole Développement 报告的全球 X 线探测器销量、预计需求量及公司销量数据,2018 年公司数字化 X 线探测器全球市场占有率为 5.30%,2021 年公司市场占有率达到 16.90%。

展望未来,随着海宁工厂和太仓二期工厂落地,公司探测器产能大幅提升、产品种类扩展,从平板探测器到口内CMOS探测器、CT和线阵探测器、高压发生器,闪烁体自产、球管等逐步落地,产品矩阵和下游客户的拓展有望助力公司业绩持续增长。截至11月7日,公司PE_TTM为51.1倍,根据Wind一致预期,预计公司2022-2023年净利润分别为6.5/8.5亿,对应PE分别为53/40倍,可转债即将上市,建议持续关注。

风险提示

1、疫情发展超预期。疫情反复将影响医院扩容改造进度,进一步影响医疗器械需求释放。

2、集采政策超预期。若带量采购措施在相关领域大规模开展,存在公司利润率被压缩的可能,可能会导致经营业绩下滑。

3、产品研发不及预期。如果在新产品研发过程中,出现研发进程缓慢或研发失败的情况,公司业绩增速可能放缓。