一、骨科植入医疗器械分类

骨科植入医疗器械是医疗器械重要细分行业之一。骨科植入医疗器械,指的是通过手术植入人体,可以起到替代、支撑人体骨骼或者可以定位修复骨骼、关节、软骨等组织的器材材料,主要包括骨接合植入物及关节植入物,如接骨板、接骨螺钉、髓内钉、脊柱内固定植入物、人工关节等,属于高值医用耗材类医疗器械,因为长期植入人体,对人体的生命和健康有着重大影响,且价值通常较高。根据使用部位的不同,骨科植入医疗器械可以分为创伤类、脊柱类、关节类和其他四大类。

骨科植入医疗器械分类

资料来源:公开资料整理

二、骨科植入医疗器械行业驱动因素

1、老龄化社会日趋临近,骨科疾病发病率显著增长

国家统计局数据显示,2013-2020年中国65岁以上人口数量及所占比重持续增长,2020年末约为1.91亿人,占总人口的比例达到13.5%,较2013年上升3.8个百分点。与此同时,根据国家卫健委相关数据,我国居民人均预期寿命已经从2010年的74.8岁增加至2019年的77.3岁。老龄人口数量和预期寿命日益增加,而骨科疾病发病率与年龄相关度极高,随之带来的是老年人群体对骨科植入医疗器械的旺盛需求。

资料来源:国家统计局,华经产业研究院整理

资料来源:卫健委,华经产业研究院整理

资料来源:公开资料整理

2、居民就诊意愿和医疗保健支出持续提升

随着我国经济保持较快增长,人均收入水平及人均医疗保健消费支出不断提高。根据国家统计局数据,我国居民人均可支配收入从2013年的19311元上升至2020年32189元;人均医疗保健支出也从2013年912元增长至2020年的1843元。人均可支配收入和医疗保健消费支出的提高构成了骨科植入医疗器械行业增长的重要推动力。

资料来源:国家统计局,华经产业研究院整理

三、骨科植入医疗器械行业发展现状

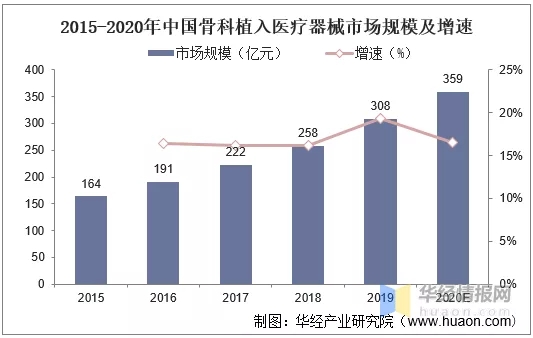

随着人口老龄化程度的加深,以及人均医疗保健消费支出,我国骨科植入医疗器械行业市场规模保持稳定上升的趋势,由2015年的164亿元增长至2019年的308亿元,复合增长率达17.03%。预计2020年市场规模将进一步提升,上升到359亿元。

资料来源:公开资料整理

2015-2019年我国骨科植入市场中脊柱骨科市占率虽逐年下降,但始终为第一大市场,2019年市场份额占骨科植入医疗器械市场的29.80%。随后是脊柱类,2015-2019年始终报纸在28%左右,但关节类植入医疗器械逐年上升,从2015年24.59%上升至27.77%。未来随着我国居民消费能力的提高、国内医疗保险制度的完善、临床医生治疗水平的整体提升,我国脊柱类和关节类耗材产品的市场份额将进一步提高。

资料来源:公开资料整理

四、骨科植入医疗器械行业

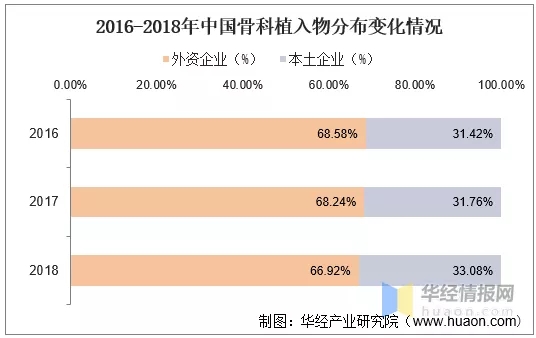

以产品注册证为统计口径,目前国内骨科医疗器械市场的厂商约370个,其中国内企业约270个,整体竞争格局相对分散;尽管国内企业数量占优,但多数企业的经营规模较小,市场竞争力相对于外资巨头仍然存在一定差距。欧美等发达国家的大型跨国企业凭借较强的技术优势、品牌影响力及资本实力仍然主导国内市场,市场占有率超过60%。

资料来源:公开资料整理

从细分领域而言,国产化率最高的是创伤治疗市场,国产创伤骨科植入物占据高达67.85%的市场份额,基本实现国产替代;其次是脊柱市场,随着脊柱产品进口替代的不断发展,国产脊柱产品有望在近几年内获得超50%的市场份额;而国产化率最低的是关节市场,虽然国产关节产品发展迅速,但是与进口产品依然存在差异,需要时间追赶。

资料来源:公开资料整理

目前我国骨科植入医疗器械整体市场仍主要被外资巨头主导,2019年市占率前四全是外资企业,为强生、美敦力、捷迈、史赛克,市场份额占比分别为17.24%、9.70%、5.97%、5.19%。威高骨科为中国市场份额前五家企业中唯一的国内厂商,2019年市场份额为4.61%,与部分外资巨头在市场份额上差距较小。

资料来源:公开资料整理

2017-2019年我国骨科植入医疗器械行业整体CR5呈上升的状态,其中脊柱、创伤、关节各细分领域凭借多年积累的在技术、生产及市场营销等方面的优势不断扩大市场占有率,CR5逐渐升高,行业集中度不断上升。但是对比欧美等成熟市场超过80%的CR4,中国市场各个细分领域的集中度均还有较高的提升空间。

资料来源:公开资料整理

五、骨科植入医疗器械行业发展趋势

随着我国骨科植入医疗器械行业的进一步发展,III类医疗器械企业行业集中度逐步上升,高端产品需求仍在扩大。并且目前我国骨科植入医疗器械行业竞争格局分散,但行业整合趋势明显。

中国骨科植入医疗器械行业发展趋势

资料来源:公开资料整理

不代表本站立场。我们转载此文出于传播更多资讯之目的,如涉著作权事宜请联系删除。