2018年-2019年,新版电子病历评级和智慧医院建设等标准相继出台。医院以电子病历、互联互通和区域医联体建设为重点,给医疗卫生信息化行业带来了新一轮增长高峰期。国内的一干上市公司,自然没有放过这一波红利。

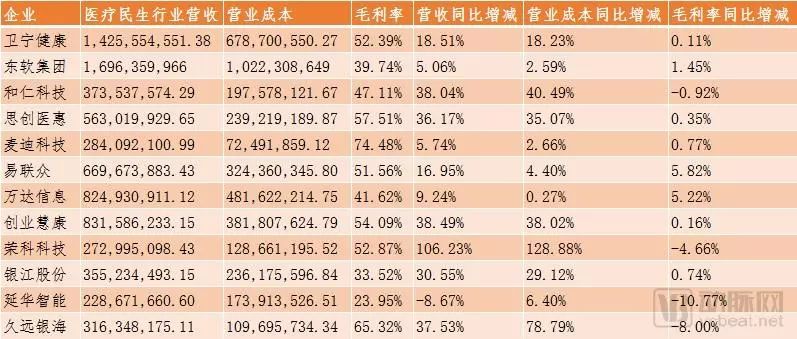

2019年4月,医疗信息化相关的上市公司陆续公布了2018年年度报告。经过动脉网计算,企业平均营收增长率约为27.82%,可谓形势一片大好。具体营收表如下:

数据来源:各公司2018年年度报告

其中,东软集团和卫宁健康的医疗行业总营收超过了10亿元。但考虑到东软集团医疗业务中器械占比较重,而卫宁健康的营收基本为信息化产品。因此,卫宁健康可以称得上是目前医疗信息化的龙头企业。

营收增长最快的企业为荣科科技,同比增长106.23%。伴随着营收增长,荣科科技的营收成本也增长了128.88%。

毛利率方面,综合表中各公司情况,估算出2018年医疗IT企业平均毛利率约为49.51%。在2018年上半年财报中毛利率一度超过80%的麦迪科技,在年报中同样表象抢眼,也是唯一一家毛利率超过70%的企业。

营收超10亿元的卫宁健康

整个报告期,在JCI、HIMSS、国家医疗健康信息互联互通标准化成熟度测评以及电子病历系统功能应用水平分级评价等方面,卫宁健康拿下不少大医院的订单。要知道,这类订单基本都在千万元以上级别。

JCI方面,卫宁健康助力上海中医药大学附属龙华医院、上海市浦东医院、上海天佑医院通过JCI认证。

HIMSS方面,卫宁健康助力上海中医药大学附属龙华医院、上海交通大学附属儿童医院通过HIMSS7级评审,助力广东省阳江市人民医院、上海市浦东医院通过HIMSS6级评审。

互联互通和电子病历评级方面,卫宁健康助力重庆市南川区人民医院、安徽医科大学第一附属医院、福建省立医院、南京市六全区卫生和计划生育局通过互联互通四级甲等评审,助力上海市徐汇区大华医院通过电子病历五级评价等。

另外,卫宁健康的营收增长,和旗下四朵云“云医”、“云险”、“云药”、“云康”的业务不无关联。

整个2018年,作为卫宁“云医”的代名词,纳里健康实现营业收入5,517.86万元,同比增长70.83%;“云险”方面,卫宁互联网单体报表实现营业收入1,884.34万元,同比增长620.09%;卫宁软件科技实现营业收入1,232.20万元,同比增长39.57%。作为“云药”代表的钥世圈,在2018年实现营业收入8,742.85万元,同比增长151.44%。

但目前来看,四朵云的净利润还不甚理想。其中“云医”的净利润为-986.29万元;“云险”的净利润为5.2万元和-3,256.14万元;“云药”的净利润为-927.18万元。如何在现有业务基础上,找到合适的利润增长点,将成为影响后续营收的关键。

毛利率超70%的麦迪科技

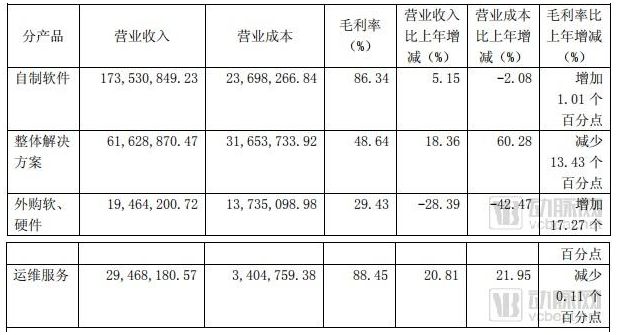

作为医疗信息化上市企业中的生力军,麦迪科技是以临床医疗管理信息系统(CIS)系列应用软件产品和临床信息化整体解决方案为核心业务的企业。而临床系统一直是医疗信息化中毛利率较高的一类产品。截至2018年12月末,麦迪科技终端用户已覆盖全国32个省份,超过 1,400 家医疗机构,其中三级甲等医院 400 多家。

去年半年报时,动脉网曾分析过,麦迪科技总体毛利率相比其他同类型公司更显突出,一是由于项目中麻醉、重症、运维服务等毛利率较高的产品占比较高;二是由于公司凭借技术优势,能够在不以低价换项目的情况下获得大量高毛利率的临床系统订单。三是公司能凭借技术优势降低自身的研发和二次开发成本。

而在2018年年报报告期间,麦迪科技放弃了低质量的代采合同,因此外购软、硬件营业收入虽然较 2017年下降 28.39%,但产品毛利率却提升了17.27%,这也成为麦迪科技维持较高毛利率的重要原因之一。

医疗营收同比增长超100%的荣科科技

2018年,荣科科技大力推动医疗业务融合工作,将旗下的全资子公司及参股公司有机整合起来,结成利益共同体,进一步增强了市场竞争力和公司的盈利能力。

目前联合体内包含的公司有荣科科技、米健信息、神州视翰、上海麦健信息技术有限公司、上海今创信息技术有限公司等多家经营实体。这些公司共享客户资源、产品资源与销售资源。

按照荣科科技在年报中的说法,荣科科技营收同比增长106.23%,主要是本报告期公司抓住医疗信息化发展的大好机遇,积极推进医疗健康业务板块的外延式并购布局,拓展优质渠道,促进销售,提高市场占有率所致。

而作为荣科科技医疗行业两大先锋的米健信息和神州视翰,自然是功不可没。

米健信息方面,报告期内,公司进一步完善了急救管理信息化解决方案,建立了多家样板医院,初步形成快速交付能力。

在麻醉临床信息化领域,米健一方面加强产品的精细化管理功能,深度满足客户业务需求,将手术室管理、医生行为管理、数字化手术室进行整合,形成完整的手术室整体解决方案;另一方面,新开发的日间手术管理系统,将成为新的销售亮点,旨在快速占领国内日间手术市场,提高市场占有率。

神州视翰方面,2018年是被荣科科技收购后大力发展的一年,公司实现了业务收入和净利润的双增长。神州视翰在强化现有医院信息化服务业务同时,与公司控股、参股企业紧密合作,共同开拓医疗、教育信息化市场。

神州视翰2018年推出的易捷远程医疗系列产品,物联电子床头卡、物联无线扫描仪等产品弥补了行业空白,市场反应积极,上述产品将成为神州视翰未来新的利润增长点。

值得一提的是,伴随着营收增长,荣科科技的营收成本也增长了128.88%,主要是业务上涨,带来的材料、人工成本的增加。

唯一出现营收负增长的延华智能

由营收表可知,2018年,延华智能是上市公司中唯一医疗相关业务出现营收负增长的企业。其中营收同比减少8.67%,毛利率同比减少10.77%。

按照官方的说法,2018年,延华智能控股子公司成电医星及美迪希兰2018年度业绩完成情况未达预期,出于谨慎考虑,公司计提商誉减值准备22,166.70万元,导致2018年度归属于上市公司股东的净利润减少22,166.70万元。

营业成本表中,智慧医疗的项目施工成本同比增长了6.4%。

据延华智能所述,工程项目施工进行过程中施工成本价格的波动可能影响工程毛利和公司的业绩。对此,延华智能将主动深化业务转型,大力推进智慧医疗、智慧节能、咨询和软件业务的发展,提高软件服务类收入,改善公司财务指标,整体提升公司毛利率和净利率。