上海医疗器械展览会 上海医疗展 上海医疗展 上海国际医疗展 医疗器械展 医疗展 医疗器械展会 医疗器械展览会 医疗器械展会 医疗设备展 医疗器械展览会 医疗展会 国际医疗器械展览会 上海医疗器械展览会 中国医疗器械展会 中国医疗器械展会http://www.chinaylqxexpo.com.cn

医疗器械及细分行业定义

医疗器械是指直接或间接用于人体的仪器、设备、器具、体外诊断试剂及校准物、材料以及其他类似的或者相关的物品,包括所需要的计算机软件;其效用主要通过物体等方式获得,不是通过药理学、免疫学或代谢的方式获得,或者虽然有这些方式参与但只是起辅助作用。

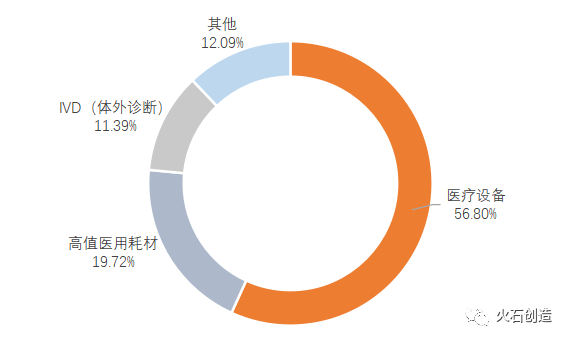

目前,市场上对医疗器械细分市场划分没有统一的标准,本文结合市场内多种划分标准,将医疗器械细分市场分为:高值医用耗材、IVD(体外诊断)、医疗设备及其他。高值医用耗材主要相对低值医用耗材而言,主要是属于医用专科治疗用材料,如心脏介入、外周血管介入、骨科内植介入等医用材料;IVD(体外诊断)产业主要指体外诊断相关产品,包括体外诊断试剂及体外诊断仪器设备;医疗设备是医疗、科研、教学、机构、临床学科工作最基本要素,即包括医用医疗设备,也包括家用医疗设备;其他指除高值医用耗材、IVD(体外诊断)、医疗设备以外的其他医疗器械。

医疗器械行业发展现状分析

1.全球医疗器械发展概况

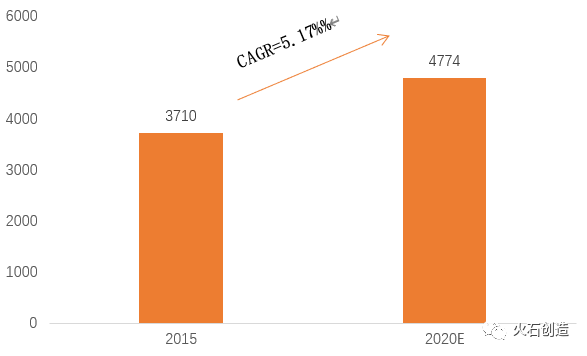

全球医疗器械市场需求持续快速增长,医疗器械行业是当今世界发展最快的行业之一。2015年,全球医疗器械市场规模3710亿美元,到2020年,全球医疗器械市场规模将达到4774亿美元,2015至2020E年年均复合增长率为5.17%。

图1 2015及2020E年全球医疗器械市场规模情况(亿美元)

数据来源:Evaluate Med Tech

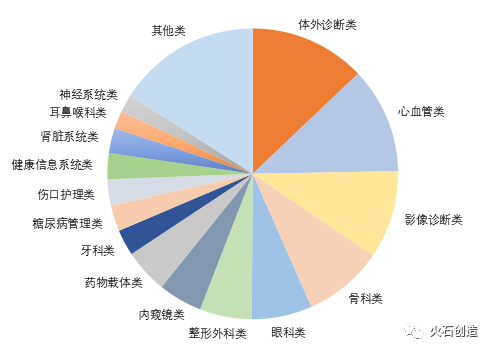

从各个国家和地区看,美国稳居行业龙头地位,其医疗器械行业销售收入在全球占比达38.8%,其次分别是西欧占比30.8%,日本约占9.4%,中国约占3.8%,其它国家和地区共占17.2%。从市场细分领域来看,集中分布在15类细分领域,其中全球市场占有率超过 5%的子行业包括体外诊断类、心血管类、影像诊断类、骨科类、眼科类、整形外科类六大细分领域。综合来说高值医用耗材和体外诊断细分领域占比分别为31%、13%

图2 2018年全球医疗器械细分产品市场占有率

数据来源:Evaluate Med Tech

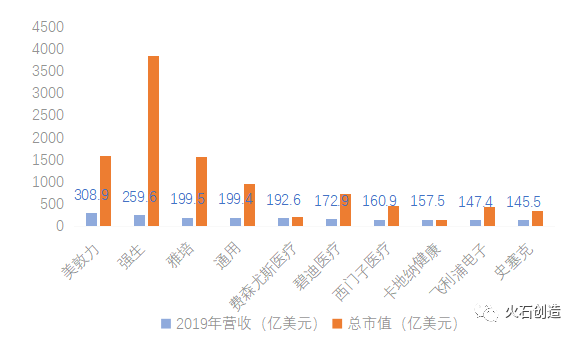

2019年全球医疗器械产业主要市场份额集中在龙头企业当中。全球医疗器械龙头市场以美国强生、美敦力两大巨头为主。美敦力在全球医疗器械市场上占据约7%的份额,年销售额达到349亿美元。全球Top10医疗器械企业营业收入达1944.3亿美元,占据全球医疗器械2019年营收总额的43.02%,总市值达10825.6亿美元。国内企业迈瑞医疗2019年营业收入为23.73亿美元,全球排名第41位,是唯一一家进入全球前50名的中国医疗器械企业。

图3 2019年全球营收TOP10的医疗器械企业

数据来源:公开公司年报

2.中国医疗器械发展概况

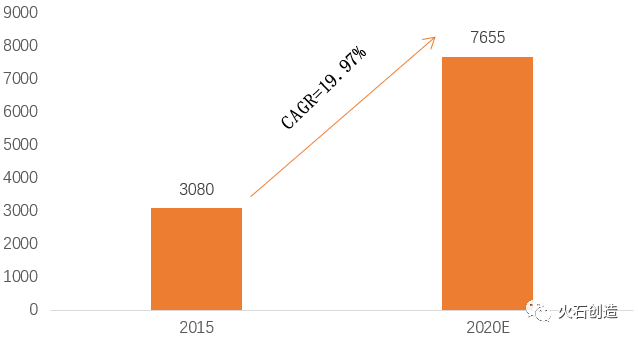

中国医疗器械市场规模高速增长。2015年,中国医疗器械市场规模2556亿元,到2020年,中国医疗器械市场规模将达到7655亿元,2015至2020E年年均复合增长率高达19.97%,远超全球医疗器械市场规模年均复合增速。

图4 2015及2020E年中国医疗器械行业市场规模情况(亿元)

数据来源:《中国医疗器械蓝皮书(2019)》

2018年,医疗设备市场仍然是国内占比最大的细分市场,市场规模为3031亿元,占比高达56.80%。高值医用耗材和体外诊断领域市场规模分别为1046亿元和604亿元,占比分别仅为19.72%和11.39%,相比于全球高值医用耗材及体外诊断领域31%和13%的市场占比,国内市场仍然存在较大发展空间。

图5 2018年中国医疗器械细分市场占比情况

数据来源:医械研究院

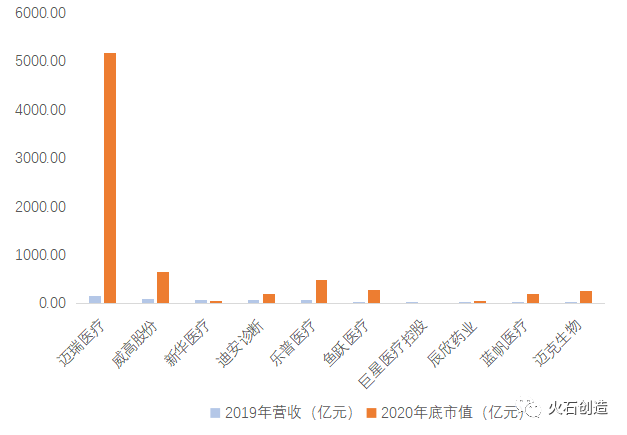

中国医疗器械产业主要市场份额集中在龙头企业当中。2019年,中国Top10医疗器械企业营业收入达706.77亿元,相较中国上市医疗器械2019年营收总额占比为50%,其中仅迈瑞医疗年营业收入破百亿达165.56亿元,占比超10%。排名第10的迈克生物2019年营业收入仅为32.23亿元,营业收入相较全球医疗器械企业仍有一定的差距。

图6 2019年中国上市营收TOP10的医疗器械企业(亿元)

数据来源:火石创造数据库

武汉市医疗器械行业发展现状分析

1.医疗器械产业主体

近5年,武汉市集聚生物医药重点企业总数愈1400家,其中上市企业10家,医疗器械相关上市企业2家,分别为明德生物和中元股份。

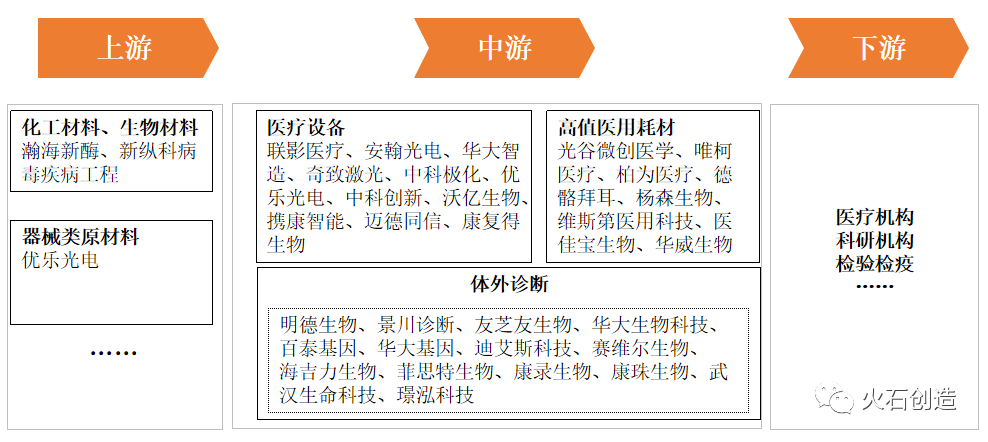

2.医疗器械产业链

依托武汉市光电产业、新材料产业等基础优势,武汉市积聚了一批医疗器械创新企业。从产业链看,上游原材料积聚瀚海新酶、新纵科病毒疾病工程等企业,中游研发生产在医疗设备、体外诊断、高值医用耗材重点细分领域积聚安翰光电、华大智造、光谷微创医学、明德生物等一批重点创新型企业代表,形成了覆盖研发生产流通的医疗器械产业生态体系。

图7 武汉市医疗器械产业链

资料来源:火石创造分析整理

3.医疗器械产品分析

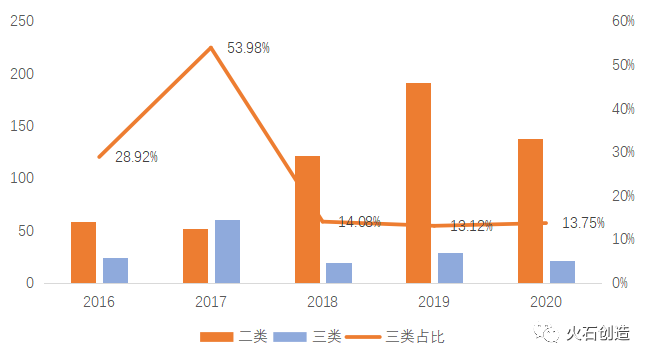

2016-2020年,武汉市首次获批三类医疗器械产品数量,在首次获批二、三类医疗器械总数占比从2017年度开始下降,之后,2018-2020年占比稳定在14%左右。

图8 2016-2020年武汉市首次获批二三类医疗器械数量及三类产品占比(个)

资料来源:火石创造数据库

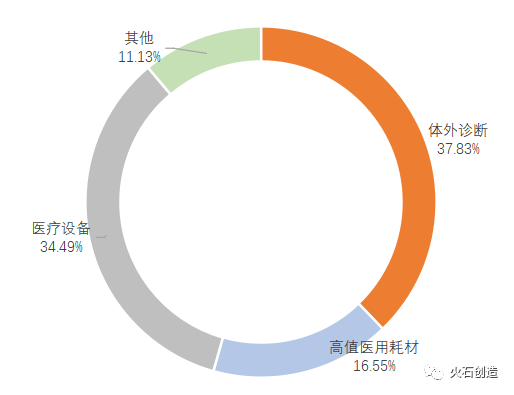

从产品类别上说,武汉市体外诊断类医疗器械产品相对最多,占比最高为37.83%,医疗设备及高值医用耗材相对占比较低,占比分别为34.49%、16.55%。

图9 2016-2020年武汉市累计首次获批二三类医疗器械产品类别占比

资料来源:火石创造数据库

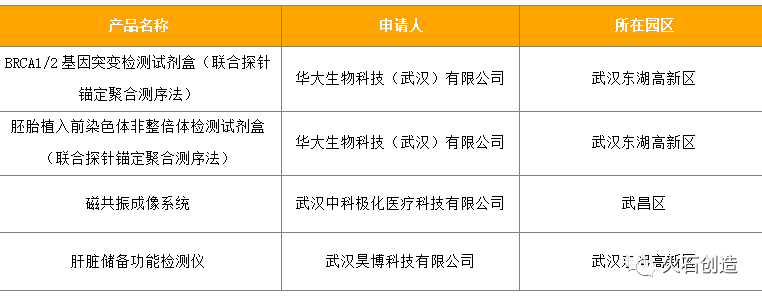

2016-2020年武汉市共有4个医疗器械产品通过特别审批程序上市,3个产品企业均位于东湖高新区;从产品类别来看,体外诊断和医疗设备细分产业均为2个。

表1:2016-2020年武汉市医疗器械特别审批程序获批上市产品

资料来源:火石创造数据库

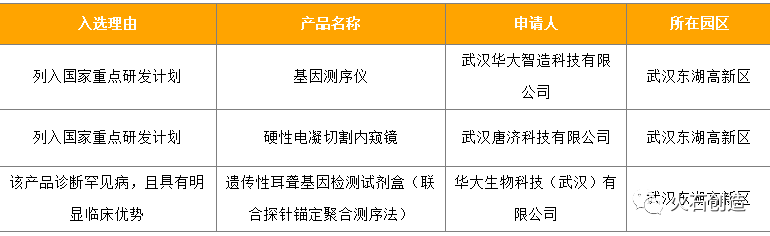

2016-2020年武汉市共有3个医疗器械产品通过优先审批程序上市,3个产品企业均位于东湖高新区,其中武汉华大智造的“基因测序仪”及武汉唐济科技的“硬性电凝切割内窥镜”以“列入国家重点研发计划”理由入选。

表2:2016-2020年武汉市医疗器械优先审批程序获批上市产品

资料来源:火石创造数据库

4.医疗器械融资分析

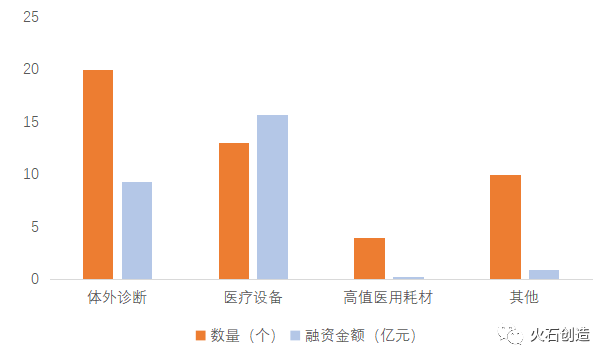

医疗设备和体外诊断投融资活跃。近5年,武汉市在医疗器械领域累计发生47起投融资事件,融资总额达26.19亿元,其中医疗设备和体外诊断领域投融资较为活跃,融资金额分别占总数59.74%、35.63%。

图10 2016-2020年武汉市医疗器械细分领域投融资情况

资料来源:火石创造数据库

5.医疗器械产业发展趋势分析

鼓励医疗器械创新产品发展。武汉市政府《关于支持大健康产业发展的意见》文件中明确指出支持首次注册的三类医疗器械、非诊断类的二类医疗器械等创新产品,对完成产品注册检验或者获得临床试验批件、获得注册申请受理书、获得医疗器械注册证各阶段,分别给予一定金额的奖励,鼓励医疗器械企业创新发展;细分领域方面,重点发展高端医学影像设备、放射治疗设备、基因分析和免疫检测、植介入材料等覆盖医疗设备、体外诊断及高值医用耗材细分领域。

积极应对医疗器械上市许可持有人制度(MAH)。医疗器械MAH制度允许科研机构和研发人员作为注册申请人,医疗器械MAH具备相应生产资质的,既可自行生产,也可委托生产,并且可委托多个受托方进行生产。2019年4月,武汉市政府出台政策积极应对医疗器械MAH制度,对于获批成为药品或医疗器械上市许可人指定生产企业的,以每个品种实际委托生产合同执行额为基准进行补贴。2019年8月,国家药监局发布《关于扩大医疗器械注册人制度试点工作的通知》,在已有的上海、广东、天津三地试点基础上,将医疗器械MAH制度试点扩大,其中湖北已包含在新增试点范围,